股市看盘该如何向投资大师学习投资技巧

————点击图片进入游戏——————

股市的经验告诉人们,既不能听股市评论家的,也不能听经济学家的,而是要认真看看那些股神,那些投资大师是怎么投资的,他们的行动才是最可信的,因为只有他们从是拿真金白银在运作,而不是纸上谈兵。

————点击图片进入游戏——————

股市的经验告诉人们,既不能听股市评论家的,也不能听经济学家的,而是要认真看看那些股神,那些投资大师是怎么投资的,他们的行动才是最可信的,因为只有他们从是拿真金白银在运作,而不是纸上谈兵。下面是笔者在演讲时经常讲到的几位投资大师的投资理念和投资技巧,虽然笔者所作的叙述也有“纸上谈兵”的味,但却是这几位投资大师的实际操作的“技巧”,是从股市实战经验中得来的,很有借鉴的价值,想投资股票,感受这些投资大师的经验是很有必要的。

工具/原料

股市,投资技巧

方法/步骤

1

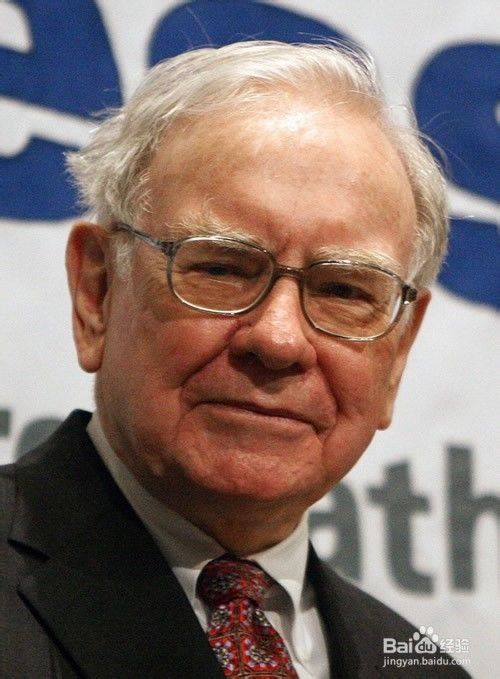

学习沃伦·巴菲特的选股原则巴菲特特别注重对于投资对象的选择,他强调值得投资的企业必须具有超强的“综合能力”,用规范语言来说就是“良好的商业模式,优秀的管理人员,合理的公司估值”,这才值得长期持有。

形象地说,巴菲特认为,超强的“综合能力”公司是生产这样的商品的,如果消费者在一家商店买不到这种商品(例如可口可乐或吉列刮胡刀),虽然也有其他类似产品可以替代,但消费者仍然会走过街来寻找此种商品,而且这种产品优势在可预见的未来很难改变,所以,生产这样商品的企业值得“长期投资”。

巴菲特有一句名言:“如果你没有持有一种股票10年的准备,那么连十分钟都不要持有这种股票。

” 这种稳健的投资方法值得股民们在股市看盘时好好借鉴。

2

学习乔治·索罗斯的投资哲学索罗斯的核心投资理论就是“反射性”,简单说是指投资者与市场之间的一个互动影响。

他的理论依据是人要正确认识世界是不可能的,投资者都是持“偏见”进入市场的,而“偏见”正是了解金融市场动力的关键所在。

当“流行偏见”只属于小众时,影响力尚小,但不同投资者的偏见在互动中产生群体影响力,将会演变成具主导地位的观念,他将此称作“羊群效应”。

索罗斯抓住“羊群效应”的特点进行投资,具体做法是:在将要“大起”的市场中投入巨额资本引诱投资者一并狂热买进,从而进一步带动市场价格上扬,直至价格走向疯狂。

在市场行情将崩溃之时,率先带头抛售做空,基于市场已在顶峰,脆弱而不堪一击,故任何风吹草动都可以引起恐慌性抛售,从而又进一步加剧下跌幅度,直至崩盘。

索罗斯却在涨跌的转折处进出,以赚取投机差价。

索罗斯有名言说:“炒股就像动物世界的森林法则,专门攻击弱者,这种做法往往能够百发百中。

” 炒股者不一定赞同索罗斯的观点,但不能不重视他以哲学观念来分析股市,并在投资实践中获胜的经验。

3

借鉴吉姆·罗杰斯的价值投资法则 罗杰斯有一个令人惊讶的观点,早在2005年时,他就认为,在接下去的20年到30年之间,人民币可能会升值500%,他称从来没卖过中国的股票,他说他将会把这些股票留给儿女。

可是,在罗杰斯这样的表态背后,你要看到,他坚守着一条“绝不赔钱法则”,他强调说,除非了解自己在干什么,否则,什么也别做,如果在两年内靠投资赚了50%的利润,而在第三年却亏了50%,如此一来,还不如把资金投入国债市场。

他主张耐心等待好时机,赚了钱获利要了结,之后等待下一次机会,只有这样,才能战胜别人。

他对股民的忠告是:绝不赔钱,做自己熟悉的事,等到发现大好机会才投钱进去。

罗杰斯坚守他的“价值投资法则”,在他看来,如果是因为商品具有实际价值而买进,即使买进的时机不对,也不至于遭到重大亏损。

他劝股民平常要坐着静等,越少出手买卖越好,耐心地等候投资的机会来临。

他认为他只是一个炒家,是一位机会主义者,是等候机会出现,在十足信心的情形下才出击。

这种坚守“价值投资法则”的投资观念值得借鉴,他的“法则”跟索罗斯不同,跟巴菲特倒是有些相似。

4

借鉴本杰明·格雷厄姆规避投资风险的方法格雷厄姆享有“华尔街教父”的美誉,他是巴菲特的师傅,他对股市理念有两个贡献:一是区别了投资与投机;二是提出了普通股投资的数量分析方法,他第一人运用数量分析法来选择投资股。

在此基础上,他提出了规避投资风险的方法。

在格雷厄姆看来,投机并不是好的投资,投机建立在消息之上,其风险非常高;任何一只股票都有下跌的风险,绩优股也不例外,所以,只有基于事实本身的投资才是风险比较小的,如果一家公司真的营运良好,则其股票所含的投资风险就比较小,未来获利能力一定比较高,股市永远存在风险,任何一个投资者要想在股市获得成功,都必须依靠行之有效的技巧来规避风险,进而获利。

格雷厄姆借助期权买卖交易的方法来规避投资风险上,设计了投资组合系统保险方案,如果看涨一证券,他花少许金额买下其待买期权,待升值时再以约定价格低价买进;而当某一证券看跌时,则花少许金额买进其待卖期权,以便将来下跌时再以约定价格高价卖出,期权买卖利用其杠杆作用,可以小搏大,无论市场走向如何,都具有投资获利的潜力,即便是对证券价格走向判断失误,其损失也只是购买期权时所投入小笔资金。

格雷厄姆规避风险的方法很值得借鉴,股市变幻莫测,投资者想减少风险,就必须懂得规避风险。

5

借鉴彼德·林奇的使用投资策略林奇有两句名言,一句是说:“周期性行业的股票要在市盈高时买进,市盈率低时卖出。

”这是经验总结;另一句是说:“当所有人都疯狂的时候,你必须保持冷静。

”这是股市投资的金玉良言。

在林奇看来,股市只是用来验证一下是否有人在做傻事的地方,赢输和市场的实际关系不大,不能依赖市场来带动手里的股票上扬。

所以,他认为,价值投资的精髓在于,如果一只股票质好价低,那么,它的内在价值在足够长的时间内总会体现在股价上,拥有这一只股票,便能使本金稳定地复利增长。

林奇强调要从最简单的生活方式中去体检和发掘有潜能的股票,选择那种具有投资潜力,且未被市场发觉的公司股票,长线持有,利用复式滚存稳定增长,这就是一种投资智慧。

林奇的投资秘诀是寻找质好价低的股票,发现其发展潜力,而不是跟着跟风疯狂购买,你在股市看盘时,足够冷静了吗?

6

借鉴威廉·江恩的技术分析理论江恩有一句名言:“你一旦完全掌握角度线,你就能够解决任何问题,并决定任何股票的趋势。

”他很有信心,坚信股票的涨跌的规律可以用数学分析来预测。

为了预测股市的变化规律,江恩运用天文学、数学、几何学等知识独创了技术分析理论,他的一些理论如波动法则、周期理论、江恩角度线、江恩四方形、江恩六角形等,至今仍被业界所重视,江恩坚信股市期市存在自然法则,股价的运动是有规律的,不是杂乱无章的,是可以预测的,每一种股票都拥有一个独特的波动率,正是它主宰着市场价位的升跌。

而且,他认为时间是决定市场走势的最重要因素,了解过去可以预测将来。

江恩对股市理念的贡献在于他揭示了股市是按照某种数学比例关系与时间循环周期运作的,他为预测股市的发展规律作了可贵的探索,江恩让股民们感到,股市似乎有规律可循。

如果你能学学江恩的技术分析理论,也许,你对股市的变化会了解得更清楚一些。

END

注意事项

从投资大师那里学习投资技巧,是学习炒股技术的一种捷径,用心琢磨,一定有用!

————友情链接,https://www.866yule.net,https://www.966yule.net,https://www.766yule.com

股市看盘该如何向投资大师学习投资技巧

朝鲜网上博彩牌照,网络博彩平台

日本网上博彩牌照,网络博彩平台

马来西亚网上博彩牌照,网络博彩平台

印度网上博彩牌照,网络博彩平台

巴基斯坦网上博彩牌照,网络博彩平台

泰国网上博彩牌照,网络博彩平台

越南网上博彩牌照,网络博彩平台

斯里兰卡网上博彩牌照,网络博彩平台

缅甸网上博彩牌照,网络博彩平台

孟加拉国网上博彩牌照,网络博彩平台

不丹网上博彩牌照,网络博彩平台

阿富汗网上博彩牌

照,网络博彩平台

柬埔寨网上博彩牌照,网络博彩平台

尼泊尔网上博彩牌照,网络博彩平台

老挝网上博彩牌照,网络博彩平台