顺络电子

发布日期:2022-03-02 08:16 点击次数:136

5G、汽车智能驾驶对电子元器件需求量增加;

多领域拓展:由通讯、消费类电子向汽车电子、5G 市场、物联网、新能源、工业互联网等领域持续拓展。

2、公司亮点:

市场地位:国内第一片式电感厂商,顺络电子是全球最大的 0201 电感供应商,是国内唯一一家可量产纳米级超小型高Q值01005型号电感的厂商,可比肩日本村田;

订单状态:饱满;

多领域应用:1)手机方面:目前国产5G手机仍然大量使用0201电感,未来01005将会成为5G手机主流器件。顺络电子是全球最大的0201电感供应商,同时也是国内唯一的 01005电感批量供应商。2)通讯方面,LTCC 是 5G 基站天线材料最佳方案,公司长期布局 LTCC 研发生产,有望深度受益;3)汽车电子方面:公司早期卡位汽车电子已逐步进入收获期,目前已经导入BOSCH、VALEO、Denso、Tesla、CATL 和科博达等大客户。

3、缺陷/风险

1)对产品价格走势难把握;

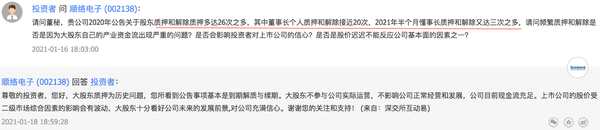

2)董事长、大股东反复质押;

3)资产质量一般,应收按账龄计提比例保守。

一、业务介绍:

公司主要从事片式电感、片式敏感器件(包括热敏电阻、压敏电阻和钽电容)、LTCC器件、传感器等新型片式被动电子元器件的研发、生产和销售。

公司在积极拓展新产品的同时持续扩展产品应用领域,由通讯、消费类电子 向汽车电子、5G 市场、物联网、新能源、工业互联网等领域持续拓展,为公司的持续成长奠定了良好的市场基础。

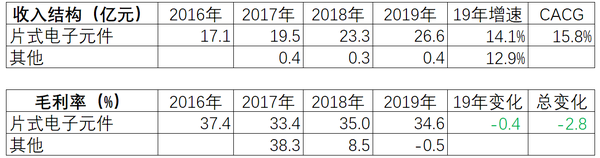

业务结构:

二、2020H1业务结构及经营情况:

1、2020年第二季度实现销售收入83,921.52万元,环比增长了39.22%,同比增长了24.74%。单季收入首次突破8亿元,单 季度销售收入创历史新高;2020年第二季度归属于上市公司股东的净利润14,763.12万元,环比增长了56.27%,同比增长 32.76%,单季利润创造历史新高。

公司单季度毛利率持续提升,主要原因:(1)获得海内外大客户信赖,订单充足,产能利用率高;(2)注重研发和新领域拓展,新产品销售比例持续提升;3)聚焦核心产品和核心客户,为核心客户创造价值;逐步淘汰不创造长远价值的产线。通过提升企业整体运作效率和盈利能力,实现企业持续有效的发展。

2、2020年H1业务结构:

3、20年上半年各核心业务线进展情况

1)通讯业务

通讯领域是公司目前重要业务领域。 公司与海内外核心手机厂家合作广度、深度进一步拓展,与海内外众多核心通讯企业已经形成了战略合作关系,以优良的品质和稳定可靠供应获得客户信赖,现有核心客户的市场份额持续增长,合作的商业机会持续增加。公司在通讯业务领域 主要布局除了手机终端,还包括通讯基站、其他智能通讯终端以及各类通讯模块领域。首先,基站和手机终端因为5G业务迭代带来增量;其次,5G业务拉动下老虎机技巧,手机终端对于电感、滤波器、天线等产品单机用量大幅度增加。5G业务发展为公司 在通讯领域持续拓展和业务放量贡献收益。

2)汽车电子是公司重要业务领域之一,已积极布局汽车电子在新能源电动化和智能化应用领域多年。

该产业进入门槛较高,公司有信心在汽车电子领域取得长远发展。公司汽车电子产品不断推陈出新,解决客户的痛点,满足市场需求,高端客 户项目持续顺利在推动中,比如公司汽车用高可靠性电子变压器、电动汽车BMS变压器、高可靠性电感等产品,在技术性能及质量、管理上得到客户高度认可,已经被海内外众多全球知名汽车电子企业和新能源汽车企业批量采购,大量新业务正在设计导入过程中。

公司汽车电子产品应用领域广泛,涵盖汽车电池管理系统、自动驾驶系统、车载充电系统、车联网、大灯控制系统、电 机管理系统、车身控制系统、影音娱乐系统等,未来市场空间巨大,汽车电子业务将为公司长期持续稳定增长奠定坚实基础。 因为疫情影响,上半年全球汽车产业出现整体短期下滑,公司海外汽车电子营收也受到部分影响,现在已经开始逐步恢复。

3)公司精细陶瓷产品前期已经积极完成市场布局、技术布局,与国内外多家知名企业的未来项目上保持着深度开发合作,技术水平领先;本年度重点销售产品在智能穿戴产品、结构件,同时积极拓展手机背板业务。公司精密陶瓷产品在智能穿戴 产品应用得到了市场的大力认可,提高了陶瓷产品的消费者应用体验。随着可穿戴式电子终端、随身医疗监护终端以及其他 新兴消费电子对精密陶瓷产品的强劲需求,市场规模有望实现大幅度增长。

总体而言,公司电感类和微波器件、变压器、精密陶瓷、敏感器件相关产品随着市场应用领域的拓展、产品系列的持续 扩展和大客户份额持续提升,有望在未来市场上获得快速成长的机会。

三、其他公告更新

1、20年年报更新内容:

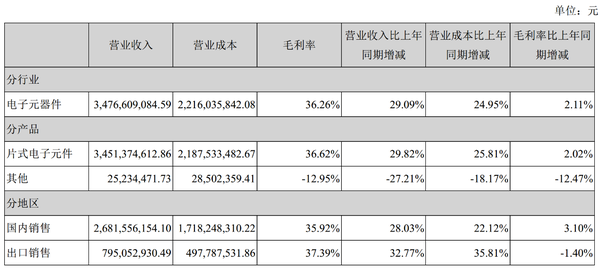

2020年度公司实现营业收入34.77亿元,比上年同期增长29.09%;实现归母净利润5.88亿元,比去年同期增长46.50%;扣非净利润5.27亿元,比上年同期增长40.95%;经营活动产生的现金流量净额8.12亿,同比增长22.6%;

2020年年度实现毛利率36.26%,比上年同期增长2.11个百分点;加权平均净资产收益率为12.72%,比上年同期增长3.36%。

20年业务结构:

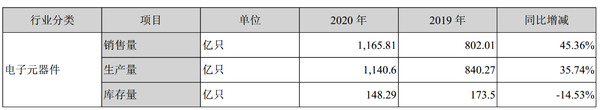

20年产销量:

四、投资者调研

问:随着手机的升级换代,电感产品在5G手机中的用量是否会有提升?

答:手机更新换代对其功能性的要求在逐步提升,为公司带来了更多对电子元器件产品性能及产品应用数量上的需求,手机终端会因为5G业务迭代带来增量,公司电感产品5G手机比4G手机用量增长比例根据方案不同会有不同的用量,预计会增加30%-50%的用量,5G业务发展将为公司在通讯领域持续拓展打下坚实基础。

问:公司的叠层高精密电感0201以及01005产品目前的出货情况?

大:公司核心竞争力为建立了高精密电感平台技术和高端精密电感类产品,目前订单量饱和。

(1)公司的0201高精密电感产品及产能占据目前全球高精密电感市场较高部分的市场份额,目前国内高端手机仍以0201叠层电感为主,产能持续在扩产,订单量饱和。(2)01005电感产品属于纳米级小型化、高精度电感、代表即将到来的新一代的技术产品,可广泛应用于5G供应链端及模块端,小型化的高精密电感产品将会根据市场需求继续扩充产能,目前大客户开拓项目进展顺利,后续01005产品伴随应用端配套产品技术水平的提升以及5G市场的发展需求,将为公司电感产品打开更大的市场空间。

问:公司应收账款回款效率的情况?

答:公司的客户主要是世界五百强企业和行业龙头企业,客户质量较优;公司在上市前已实行严格的信用控制管理体系。公司在内部管理上和客户资质认证等方面注重信用管控,保证了应收账款处于高回款率水平。

问:汽车电子新产品及客户的拓展情况?

答:汽车电子是公司新的重要业务领域之一,已积极布局汽车电子在新能源电动化和智能化应用领域多年,汽车电子拥有千亿级市场空间,目前公司的汽车电子产品不断推陈出新,以解决了客户痛点,满足市场需求为主线,高端客户新项目持续顺利推动中。汽车用高可靠性电子变压器、电动汽车BMS变压器、OBC应用管理,高可靠性电感等产品,在技术性能及大批量供应的质量品质、管理上已得到了客户的高度认可,已经被海内外众多全球知名汽车电子企业和新能源汽车企业批量采购。大量新业务新项目正在设计逐步导入过程中。汽车电子业务将为公司长期持续稳定增长奠定坚实基础,未来市场空间巨大。

问:公司目前的主要竞争对手和公司的竞争优势有哪些?

答:公司生产基础电子元器件产品,目前主要竞争对手系日本厂商。公司二十年来专注于主业,经过多年发展,在基础元件领域确立了综合的核心竞争优势,包括技术优势、客户优势、质量优势和品牌优势;核心产品确立了全球交付优势,获得了全球重量级客户群信赖,与客户合作深度和广度持续提升;公司依托全球优质大客户,持续进行技术创新,同时不断提升产能和开发新产品,成为全球供应链的优选供应商是公司发展使命

问:LTCC产品的推动进展情况,及未来市场应用的空间有哪些?

答:公司LTCC产品属于微波器件,包括滤波器、天线等,系属于低温共烧陶瓷平台工艺,天线和滤波器多属于定制化的小型模块产品,产品主要可应用于智能手机、5G基站、导航系统等多个领域,产品技术门槛要求高,公司经过多年持续投入LTCC产品研发及市场应用推动,具有深厚的底层技术和自主知识产权品牌的专利技术产品,本年度订单不断释放,随着电子元器件国产化替代进程及5G应用需求不断提速,将为国内LTCC产品提供更多产值化机会,市场空间可期。

五、财务面:

1、增长边际变化:

根据20年业绩预告测算:Q4单季度归母净利润同比增速48%-87%;扣非净利润同比增长44%-82%;

Q3收入同比增速42%,扣非利润增速61%,增长原因系:

(1)核心产品高端片式电感器,产能和技术持续提升,竞争优势持续增加;

(2) 5G基站、 5G终端、汽车电子等新领域销售规模快速成长;

(3)新产品持续投放市场、销售规模快速成长,同时提升了一站式服务能力;

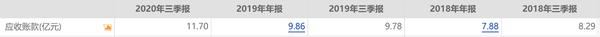

2、资产端概况(Q3),资产质量一般

货币资金3.6亿,短期借款9.3亿,长期借款1.8亿;

商誉:3.3亿;

关于质押:

收入体量27亿,应收11.7亿,存货6.4亿;

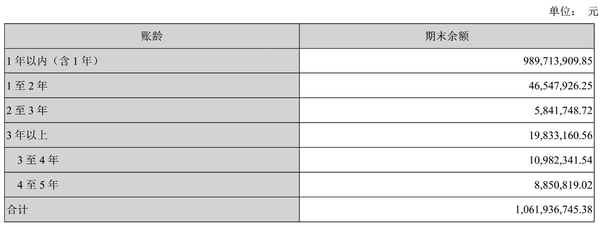

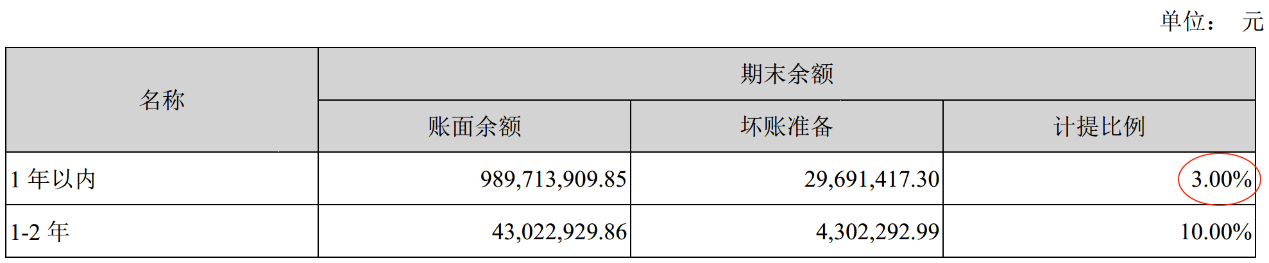

应收账款:坏账准备5390万,按账龄计提比例保守。

账龄分布:

公司按账龄比例计提:一年以内计提比例仅3%,一般是5%。

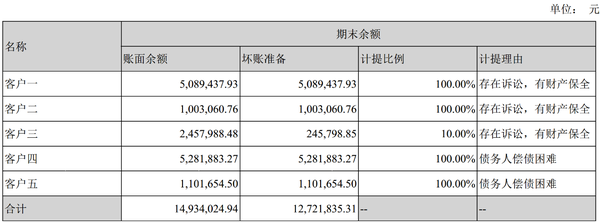

按单项计提坏账准备1,272万。

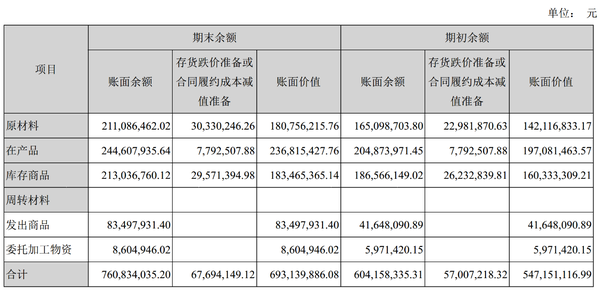

存货:

20年H1存货分类如下:

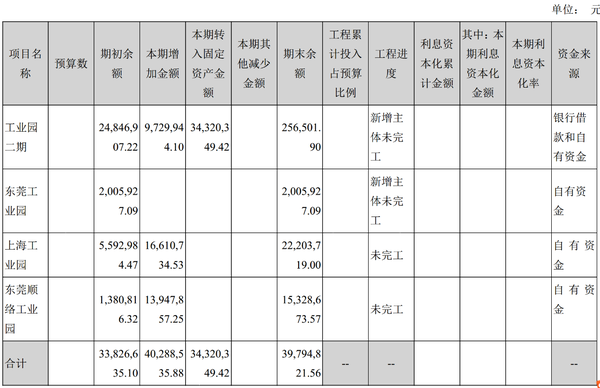

在建工程5亿,固定资产31.5亿;20年H1在建工程。

3、现金流:优秀但自由现金流差。

六、券商观点:

财信证券

Q3Q4 季度业绩高速增长,订单量饱和。

面对疫情的冲击以及复杂多 变的国际环境,公司依然保持净利润的高速增长。主要得益于以下方 面 :1)公 司逐步 建立科 学的管 理体系 、持续 改善和 变革,作为 创新驱 动的厂商,这有力地提升公司的创新能力以及新产品进入市场的效率。 2) 国际贸易战使得公司有机会打入高端客户的供应链,叠层和绕线等产品订单量饱和,产品供不应求。3)5G基站、5G终端、汽车电子等 领域销售规模快速成长。总体而言,公司电感类器件、微波类器件、 变压器、精密陶瓷、敏感类器件等相关产品随着市场应用领域和产品系列的持续扩展、大客户份额持续提升,有望持续快速成长。

国内电感行业龙头,技术储备深厚。

电感行业属于基础元件行业,重资产,需要多年的持续技术投入,客户对产品的一致性 要求十分严格, 行业壁垒高。电感行业一直处于朝阳行业,电子产品基本都需要电感。 目前消费电类电子产品需求较高,但未来汽车电子、服务器等行业的 需求将会持续增长。公司是国内第一的片式电感厂商,核心技术储备和销售收入均领先国内同行,技术储备深厚。国内高端手机主要采用 0201 叠层精密电感为主,国际上高端手机主要采用更高端的 01005 叠 层精密电感;目前公司 01005 电感已经批量供应国际客户,并且成功开发下一代 008004 叠层精密电感。

中信建投

国内电感领军企业,可量产高技术壁垒电感,占据先机

顺络电子是国内电感龙头企业,主要从事各类片式电子元件的研发、生产和销售。产品覆盖精密小型化电感类的磁性器件、微波器件、汽车电子元器件、精细陶瓷和其他产品五大体系,主要应用于通讯、消费电子、计算机、物联网、能源及汽车电子领域。

顺络的电感业务占总营收的60%,是国内唯一一家可量产纳米级超小型高Q值01005型号电感的厂商,可比肩日本村田,并且生产该型号电感需要单独配置设备,具有较高的技术壁垒,有益于顺络取得更多的市场份额。5G行业发展在手机和基站端均提出对高Q值01005号电感的较大需求,进一步打开市场空间。2020年顺络在高Q值01005型号电感的产能有望达到成倍放量,预计将乘5G东风,迎来稳定增长。

5G驱动多业务受益,推动元器件国产化进程

5G行业发展,对通讯、消费电子、汽车电子、物联网等多领域具有积极影响。公司产品多元化,多方面受益5G发展。5G手机射频前端向复杂化、集成化发展,单机电感用量、对高Q值电感需求提升;手机内部空间减小,对电感元件的精密化小型化需求提高,价格更高的精密高Q值电感将更加广泛的应用在5G手机中。因此,公司电感业务将受益于5G手机单机电感量价齐升。公司收购信柏陶瓷,布局精细陶瓷市场,用于手机、可穿戴等消费电子外壳、指纹片等。5G带动电子陶瓷产业发展,未来市场前景广阔,容量巨大,为公司长期发展奠定坚实基础。

专注汽车电子、LTCC产品十余年,厚积薄发,前景光明

公司深耕汽车电子产品多年,现可提供车载及EMC元件、电感、变压器以及无线充电线圈等元器件,广泛应用于汽车信息娱乐系统、自动驾驶&车身控制系统以及电动化系统,逐渐进入收获期。汽车市场向新能源化、智能化不断转变,对汽车电子产品的需求逐渐增多,市场空间不断扩大,公司已成功进入国内外客户供应链,前景可观。LTCC平台产品公司于2005年开始介入研发和生产,如今已取得一些尖端技术成果。LTCC平台产品毛利率较高,市场空间大,公司不断研发新产品,有利于提高盈利能力,打开成长空间

国信证券

5G 换机需求旺盛,带动产品量价齐升

2020 年随着 5G 换机潮开启,公司下游手机行业需求加速提升。其中,国产安卓品牌客户订单提升十分明显,这主要得益于 5G 手机渗透率的快速提升。 目前国产 5G 手机仍然大量使用 0201 电感,未来 01005 将会成为 5G 手机主 流器件。顺络电子是全球最大的 0201 电感供应商,同时也是国内唯一的 01005 电感批量供应商。我们预计公司将持续受益于 5G 换机潮,相关产品业务具备 量价齐升的潜力。公司消费电子类业务预计全年维持 30%增速,工业基站业务 全年预计 10%增速,整体增速较快。其他业务包括汽车电子产能利用率及产品 良率明显提升,预计 21 年将会有新的客户订单。

进入新的五年成长期,布局 5G+汽车

经过二十多年的耕耘,目前公司已经处于世界领先水平。公司不仅可以实现 01005 的批量供应,同时也具备了 008004 的试生产能力。目前全球 01005 的 批量供应商只有村田和顺络电子,同时公司的大功率电感,天线滤波器产品能 力都在加强,对公司的盈利能力有明显提升。公司预计在新的五年计划中加大 5G 和汽车电子相关产品的扩产和研发,规划新建工业园规划 60 万平米,是现 有元产能的两倍。未来五年,公司规模收入有望增加 2 倍,总收入达到 100 亿体量,净利润达到 15 亿元的水平。

天成证券

通讯领域受益 5G 全周期,汽车板块保证中长期增长。

5G 建设加速推进,公司身为国内电感龙头,提早卡位产品储备丰富,有 LTCC 滤波器、耦合器、 天线、巴伦等 5G 相关产品,5G 下业绩有望受通讯基站+终端建设双轮驱动。 通讯方面,LTCC 是 5G 基站天线材料最佳方案,公司长期布局 LTCC 研发生产,有望深度受益,目前公司 5G 基站专项开发的微波器件已得到国际大 厂认可,未来持续开拓新产品加速推广贡献业绩;终端:5G 手机高端电感 需求增大,产品量价齐升叠加拓展客户份额提升,公司业绩有望保持稳定增长。此外,公司早期卡位汽车电子已逐步进入收获期,目前已经导入 BOSCH、VALEO、Denso、Tesla、CATL 和科博达等大客户,18H2 汽车新 产品已经批量交货,19 公司新产品倒车雷达变压器、电动汽车 BMS 变压 器及第三代功率电感等均为业内标杆产品。由于汽车电子认证周期长门槛 高,公司汽车板块手握主流客户及优质产品,为公司长期持续稳定增长奠 定坚实基础。